筆者がフリーランスになって驚いたことのひとつに「税金・保険料の高さ」があります。大して稼いでいないのに、こんなに支払うの!? でも義務ですから仕方ありません。

そこで筆者は、翌年支払う納税・保険用のお金を、前年のうちに少しずつ用意することにしました。

本記事ではフリーランスのお金の用意の必要性や、筆者が実際に継続している用意方法などを少しずつご紹介します。

フリーランスが来年のために用意したいお金3種

お金の用意とは

使う(支払う)ことが確定しているお金を取り分けておく。

今回はお金の「用意」のお話です。使用目的・支払い時期などが決まっているお金を取り分けておくことを、本記事では「用意」と表記します。

私たちフリーランスが来年必ず支払う※1お金には、どのようなものがあるでしょうか。例として以下の3つを挙げました。

- 税金

- 国民年金保険料

- 国民健康保険料

これらは多くのフリーランスが支払う・納めるお金であり、用意しておきたいお金です。

※1:扶養状況などによる例外あり。

税金

まずは税金です。フリーランスが納める代表的な税金をいくつか挙げてみましょう。

- 所得税

- 個人事業税

- 消費税

- 住民税 など

これ以外にも、車を所有していれば自動車税、持ち家の方は固定資産税も毎年納めているはずです。納税額を合計すると、かなりの金額になりますね。

納税額を全額用意できればベストですが、用意を優先しすぎて生活が苦しくなるのは考えもの。

とはいえ金銭的な余裕がなくても、納税締切が早い所得税・消費税分だけは用意しておきたいところです。

国民年金保険料

国民年金保険料は収入に関係なく一律であり、政策や社会情勢によって金額が変動します。

日本年金機構のデータ※2によると、数百円程度(月額)の増減があるものの、全体的に増額傾向です。

そのため、少なくとも今年の保険料と同額、変動を踏まえるとプラス1万円(年額)程度は確保しておきたいですね。

国民健康保険料

国民健康保険料は所得によって金額が異なり、また自治体によって算定方法が異なります。ざっくりいうと、所得が高くなると保険料も高くなる仕組みです。

そのため、案件増・収入増を見込んでいる場合は保険料が上がる可能性を考慮し、少し多めに用意しておくと安心です。

フリーランスの「来年のお金の用意」はなぜ必要?

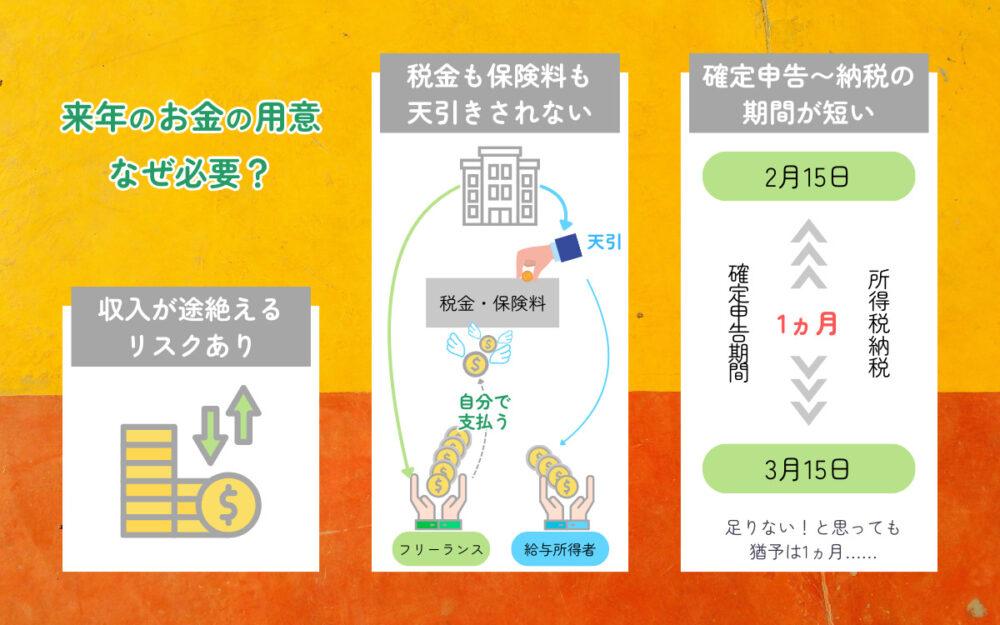

フリーランスにとって「来年のお金の用意」はなぜ必要なのでしょうか。理由を3つ挙げてみました。

- 収入が突然途絶えるリスクがあるから

- 確定申告から納税までの期間が短いから

- 税金も各種保険料も天引きされないから

いずれもフリーランスならではの理由ですね。

収入が途絶えるリスクがある

まっさきに挙げられる理由は、収入の不安定さです。フリーランスの収入は不安定ですし、突然の契約打ち切りにより収入がゼロになるリスクもあります。

こうしたリスクを顧みず、お金の用意を後回しにするうちに仕事がなくなってしまったら、翌年に税金が支払えない……なんてことになりかねません。

フリーランスのお金の準備は少しずつ、できれば早めに始めたいですね。

確定申告から納税までの期間が短い

所得税等の確定申告は例年2月16日〜3月15日に実施します。また所得税・消費税の納付期限は、基本的に確定申告期間内(3月15日まで)※3です。

つまり、確定申告で税額が決定してから、最長でも1ヵ月以内に納税しなければいけません。

「所得税が高すぎて払えない……」と思っても、猶予は1ヵ月。1ヵ月がんばって働いても、報酬の支払いは翌月か翌々月ですから税金の納付には間に合いません。

そのため、少なくとも所得税が支払える程度の準備はしておく必要があります。

※3:支払い方法によって異なる

税金も保険料も天引きされない

給与所得者とフリーランスの大きな違いが、源泉徴収(天引き)の有無です。フリーランスは基本的に源泉徴収がありません。

給与所得者

- 給与から税・年金・健康保険料などが天引き

- 会社が納税・納付・還付

- 自動車税や固定資産税などは個人で納付

フリーランス

- 天引きなしで報酬を受け取る

- 翌年の確定申告で税額決定

- 税金・保険料などすべて個人で納付

会社員は給与や賞与から一部の税金・保険料が天引きされるので、手取り額は減ります。しかし保険料や税金を後から個別で納付する必要はありません。

一方フリーランスは報酬を満額受け取り、翌年に自分で税金や保険料を納付します。そのため受け取った報酬を使い切ってしまうと、翌年に税金・保険料が払えません。

実例|来年のお金を用意する方法

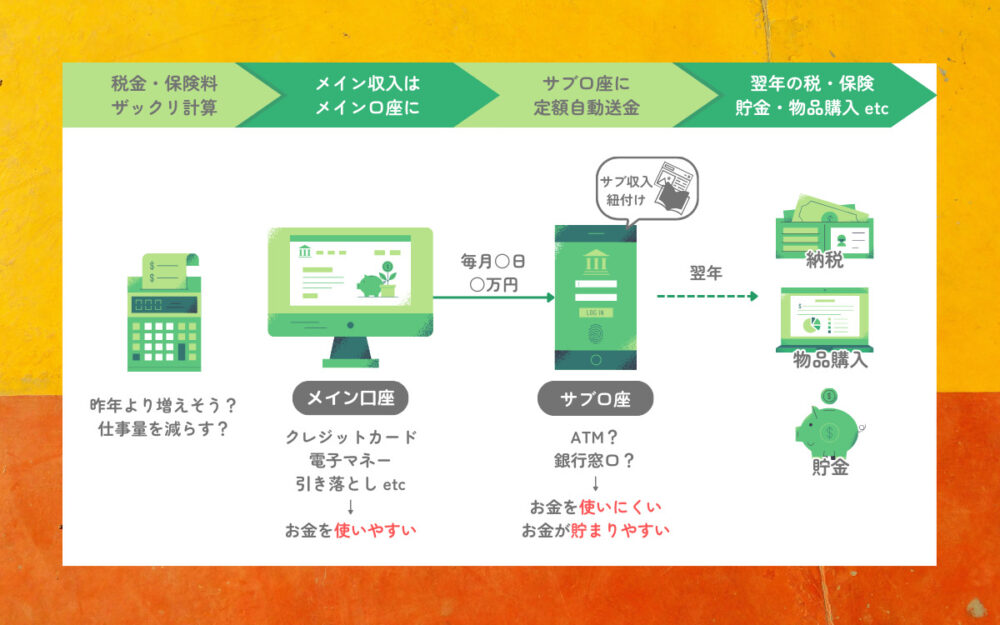

お金をコツコツ積み立てるのは思いのほか大変! そこで考えたいのが「勝手にコツコツ用意できる仕組み」作りです。

たとえば、会社員の給料天引きは理想的な「コツコツ」ではないでしょうか。筆者は銀行口座を2つ用意し、自動振り込みで擬似的に天引きをしています。

- 来年必要になりそうな金額はザックリ計算

- 毎月一定額を自動でサブ口座に移す

- メインの収入以外はサブ口座に紐付ける

- 税金・保険料支払いに使っても使わなくてもOK

お金を用意する仕組みさえ作れば、あとは自動で「手間なく挫折なく」積立が継続可能です。

以下はあくまで一例ですが、実際にやっていることをご紹介します。

来年必要になりそうな金額はザックリ計算

まずは今年の納税額・公的な保険料(年額)をザックリ合計。これを来年の「最低用意金額」とし、以下の調整を加えています。

- 仕事増が見込まれる:1割ほど多めにする

- 仕事を減らす予定:最低用意金額を維持(減らさない)

あまりギリギリのラインを攻めず、多めに見積もるようにしています。多めに用意する分には困りませんし、残ったお金は翌年の「用意」に回せばOKという考えです。

用意する金額を決めたら、1ヵ月ごとの積立金額を決めます(12で割るだけ!)。

毎月一定額を自動でサブ口座に移す

メインの報酬が入金される毎月15日、サブ口座に積立金額を移しています。手動振り込みは忘れたり面倒になったりするので、自動振り込みがおすすめです。

筆者は楽天銀行の「毎月振り込み予約」を使っています。楽天銀行と楽天カードを紐付れば、楽天市場利用時のポイント付与率が上がるのでオススメです。

サブ口座には、あおぞら銀行のネット専用支店「BANK」を選びました。BANKを選んだ理由は普通預金の利率の高さと、The Savings(Bankアプリ限定貯蓄預金)が面白そうだったから!

- 積み立ての目的・目標金額・積み立て方を設定すると、普通預金口座から貯蓄預金に自動積み立て

- 目標は20コまで設定できる

- 単なる積み立てなので普通預金扱い(必要に応じて引き出しOK・普通預金の利率適用)

- 積立額の増減もカンタン

たとえば来年の用意のために月3万円、PC購入のために月8,000円など複数の目標が設定でき、普通預金から積立口座に自動で資金を移動。それぞれの達成率がBANKアプリで可視化されます。

なお、BANK支店は普通預金の金利が高いのも大きな魅力です(2024年執筆時点で0.2%)。

メイン収入以外はサブ口座に紐付ける

メイン業務以外の収入・入金はすべてBANKに紐付けています。

- アフィリエイト収入

- 個人サービスの収益

- 子どもの修学旅行代金の返金 など

メイン口座にはクレジットカードや電子マネーなどを紐付けているため「すぐ使える」のが利点。逆にいえば「どんどん使ってしまう」リスクもあります。

一方BANKにはカード類を紐付けていません。そのため、一旦入金すると使うのが面倒! これをうまく利用し、生活に直結する収入はメイン口座、それ以外はサブ口座に入れています。

税金・保険料支払いに使っても使わなくてもOK

用意金は、使っても使わなくてもよいと思います。用意してあるという事実が心に余裕をもたらします。

筆者はBANK口座のお金を使うのが面倒だったので、貯めっぱなしにしていました。

しかし昨年は予想以上に業務が増え、今年の税金・保険料は血の気が引くレベルに……。用意金は足りませんでしたが、貯めっぱなしのお金に救われました。

iDeCoや共済制度など「備え」をしていない人は、BANKのように高金利の口座にひとまず貯蓄しておくか、運用に抵抗がなければつみたてNISAを始めるのも一手ではないでしょうか。

お金の用意にまつわる注意点

数年間「来年のお金の用意」をするなかで、筆者は以下の3点を心がけています。

- 用意・運用・備えのお金を混同しない

- 経費を増やすより支出を増やさない

- フリーランスの平均貯蓄額を調べない

用意の目的は「貯めるため」ではなく「使うため」。懐に余裕がなくても、絶対必要な金額に絞って少しずつ用意するのがオススメです。

用意する・運用する・備えるお金を混同しない

以下の3つは明確に切り分けて考えましょう。

- 用意する:税金・年金保険料など→絶対に必要

- 備える:共済やiDeCoなど→引き出せない

- 運用する:NISAなど→リスクあり

共済制度やNISAなどはあくまで任意の制度です。利用すれば将来の備えになりますし、利用しなくても問題ありません。

一方、納税は国民の義務。また日本は国民皆保険制度を取っており、公的年金保険料の納付も義務です。つまり、税や保険料を支払わないという選択肢がありません。

そのため、自由に引き出せない金融商品や共済制度、長期運用が推奨されるNISAとは別モノとして、1年後に消えて無くなる前提で「来年の用意」をしたほうがよいですね。

経費はただの支出

フリーランスの節税方法のひとつに「経費」が挙げられます。年末になると、PCやワークチェアなど大きな買い物をして経費に計上するのは常套手段ではないでしょうか。

しかし会社員と違い、フリーランスは自分のお財布から備品購入代金を支払います。経費として仕分けるだけで、単なるお買い物です。

また経費が増えれば課税所得は減るため、確かに節税にはなりますが、使った額だけ税が減るわけではありません。かなり大きな買い物をしない限り、節税インパクトは強くないでしょう。

経費を増やすことにこだわらず、PC資金の10万円は来年の納税用に取っておき、税金を支払い終えた段階でパソコン購入を検討する、という方法も頭に入れておきましょう。

フリーランスの平均貯蓄額を調べない

どうしても気になってしまうのが、他のフリーランスの「平均収入額」「平均貯蓄額」など隣の芝生の色ではないでしょうか。

フリーランスの働き方は多岐にわたります。長時間働く人、隙間時間で働く人、作業単価もあれば月額報酬、時間報酬もあります。また職種によって収入に差が出やすいのも、フリーランスの特徴です。

ですから「フリーランスの平均を下回っているからもっとお金を貯めなければ」と焦ったり、無理したりする必要はありません。

まずは自分に必要な金額を確実に用意することに全力を注ぎましょう。

来年のお金の用意で暮らしにゆとりを

物価高に賃金水準が追いつかない現在、お金の用意は簡単なことではありません。特に収入が不安定なフリーランスは、用意金の積み立てだけでカツカツの月が出てくる可能性があります。

筆者は昨年の仕事が順調だったため、用意金だけでは税金・保険料が払いきれません。それでも焦らずに済んだのは、用意金があるからです。

お金の用意をしていれば、仕事に役立つ物品を購入して仕事を充実させたり、息抜きに旅行したり、日々の暮らしのゆとりが生まれると考えています。

今からでも遅くありません。毎年税・保険の納付書に戦々恐々としている方は、これを機に「来年のお金の用意」を始めてはいかがでしょうか。