何かと支出の多いフリーランス。

実は想像以上にたくさんのお金を払わなければなりません。

「出て行くお金」が多いからこそできる限り節約して、手元に残るお金を増やしたいですよね。

今回は誰でもすぐに実行できる、フリーランス向けの節税術・節約術をご紹介します!

確定申告時の節税術

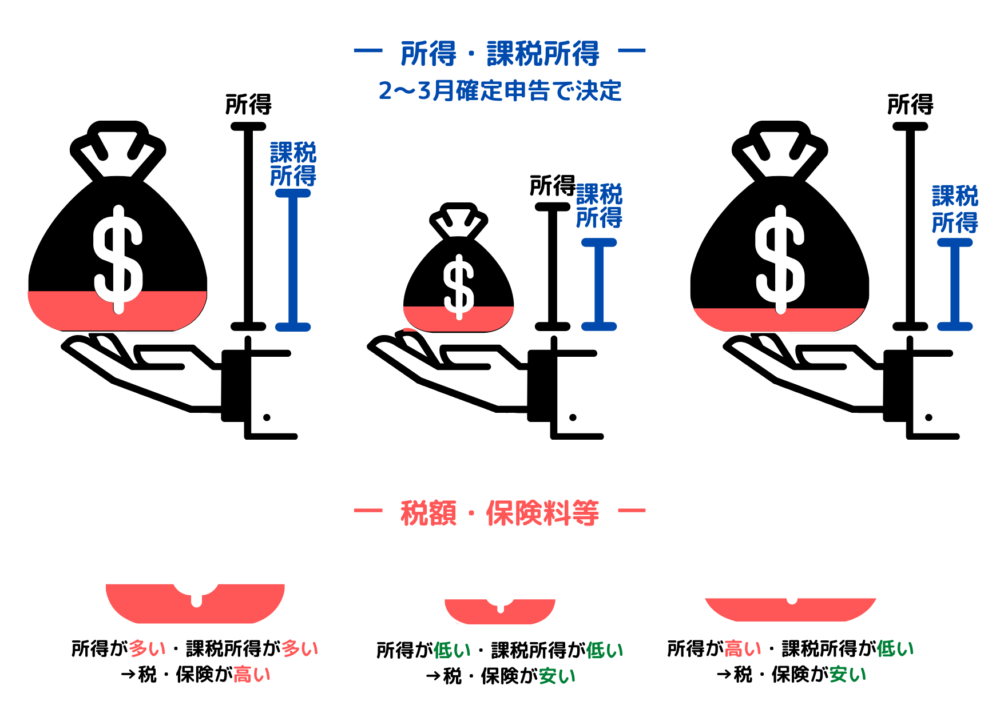

所得税や住民税、国民健康保険料は、前年の所得を元に決定されます。

つまり課税対象になる所得が低ければ、それだけ税額も下がるということ。

課税所得は毎年2月~3月頃に実施する確定申告によって確定します。

ここではその確定申告時にできる節約術を集めました。

漏れなく実施して、可能な限り課税所得を小さくしましょう。

経費計上

フリーランスの場合、仕事の売上のすべてが自分の手元に残るわけではありません。

売上から、仕事にかかったお金=必要経費を除いた分が利益、つまり課税対象の所得になります。

課税対象の所得

売上額ー必要経費=利益 —≫ 課税対象所得!

経費に含めるべきものを計上し忘れると課税所得が大きくなる、つまり税金が高くなってしまうというわけです。

ちなみに経費とは、事業をする上で発生した費用のこと。

たとえば、以下のようなものが当てはまります。

- 消耗品費:文房具、備品など少額の物品購入費用

- 旅費交通費:仕事のための移動にかかった費用

- 減価償却費:パソコン(10万円以上)、建物、自動車などの費用

- 通信費:インターネットや電話回線の費用

- 水道光熱費:仕事場でかかった水道、電気、ガスの費用

- 接待交際費:仕事に関わる飲食や贈答品などの費用

- 広告宣伝費:名刺やポートフォリオなど、自身の宣伝のための費用

- 外注工賃:外部の人に仕事を依頼して支払った費用 など

事業にかかわるお金であれば、おおよその支出は経費として計上できます。

ただし、何でもかんでも経費扱いにすればいい、というわけではありません。「この費用は〇〇に使いました」と、きちんと説明できるものだけを計上しましょう。

※経費として計上するものは必ず電子データとして領収書を残さなければなりません。

確定申告時に提出するわけではありませんが、最低5年間の保管が義務付けられています。

2022年1月に電子帳簿保存法が改正されました。インターネット上にはまだまだ古い情報も残っていますので、必ず一次情報をご確認ください。

青色申告

フリーランスは白色申告か青色申告、いずれかの方法で確定申告をします。

簡単にまとめると「白色申告より青色申告の方が複雑、ただし青色申告をすれば税制上の優遇を受けられる」という違いがあります。

- 誰にでもできる申告方法

- 簡易帳簿でよい

- 提出書類が少なく簡単にできる

- 事前に税務署への申請が必要な方法

- 複式帳簿(簡易帳簿でも可)

- 提出書類が多く、やや複雑

このように書くと青色申告はデメリットだらけに見えてしまいますが、これを利用することで最大65万円の特別控除を受けられるようになります(簡易帳簿の場合は10万円)。

さらに在宅ワーカーなら、仕事でかかった通信費や電気代、自宅の家賃などを(白色申告より簡単に)経費として計上可能。

事前申請や申告自体に手間はかかりますが、その分高い節税効果が見込める方法です。

その他の所得控除

これ以外にも、さまざまな所得控除があります。

- 基礎控除:確定申告するだけで適用

- 配偶者(特別)控除:配偶者の収入に応じて適用

- 扶養控除:16歳以上の扶養家族がいる場合に適用

- 医療費控除:年間で10万円以上または年間所得の5%以上の医療費がかかったときに適用

- 生命保険控除:自身が加入している生命保険の保険料に応じて適用

- 社会保険料控除:国民健康保険、国民年金の支払額に応じて適用

- 雑損控除:災害や盗難などの被害を受けたときに適用

- 寄附金控除:国や地方自治体・NPO法人への寄附をしたときや、ふるさと納税をしたときに適用 など

当てはまるものを漏れなく申告することが節税につながります!

貯蓄もできる節税術

貯蓄も、やり方次第では節税につながります。

ここでは節税効果のある貯蓄方法をふたつ紹介します。

個人型確定拠出年金(iDeCo)

老後に向けた資産形成方法のひとつとして注目を集めているiDeCo。

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度の一つです。公的年金と異なり、加入は任意となります。

加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、掛金とその運用益との合計額をもとに給付を受け取ることができます。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

引用元:iDeCoの概要/厚生労働省

非課税で資金運用できるため、それだけでも十分節税できそうなのですが、実は拠出時にも節税効果が!

なんとiDeCoへの拠出金は、全額が所得控除の対象になるのです。

フリーランスの場合、掛金の上限が68,000円/月と決まっていますので、年間で最大816,000円が所得から控除されます。

※ただし国民年金付加保険料や国民年金基金を納めている場合は、その金額も含めた上限

さらに60歳を過ぎてお金を受け取る際にも控除が適用されるため、非常に節税効果が高いといえるでしょう。

将来の生活資金を積み立てながら節税できる、一石二鳥ならぬ一石三鳥の方法です。

※iDeCoは運用中に元本割れのリスクがあります

小規模企業共済

企業に属さないフリーランスには、退職金がありません。

そんなフリーランスにとって退職金がわりになるのが、小規模企業共済です。

毎月積み立てたお金を、廃業時に一括で受け取ることができます。

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。現在、全国で約153万人*の方が加入されています。掛金は全額を所得控除できるので、高い節税効果があります。

引用元:小規模企業共済 制度の概要/中小機構

先ほど紹介したiDeCo同様、毎月の掛金が所得控除の対象になります。

iDeCoと違うのは、20年以上積み立てれば掛金が全額受け取れること。

※iDeCoは運用中に元本割れのリスクがあります

なるべくリスクを避けたい!手軽に節税対策したい!という人に向いている方法です。

こんな方法も!?支出を減らす節約術

ここまでに紹介したのは税金を減らす方法ですが、これ以外にも手元に残るお金を増やす方法はあります。

その他の節約術を集めました。

年金の前納

国民年金は毎月納付する以外に、6ヶ月・1年・2年分をまとめて前納することもできます。

令和4年度(4月〜翌年3月まで)の保険料は16,590円/月。

まとめて納付する場合は大きいお金が必要ではありますが、前納することで納付額が安くなります。

- 6ヶ月分前納→810円(1,130円)の割引

- 1年度分前納→3,530円(4,170円)の割引

- 2年度分前納→14,540円(15,790円)の割引 ※現金またはクレジットカード納付の場合。口座振替時の割引額は()内に記載。

まとめればまとめるほど、割引額が大きくなります。

2年分の前納では、おおよそ1ヶ月分の納付額を節約可能!

貯金に余裕がある人におすすめの方法です。

口座残高が一気に減るのは心許ないものの、どうせ支払うなら割引を活用しない手はありません!

クラウドソーシングサイト経由の報酬を一括振込にする

クラウドソーシングサイトでは、報酬出金時に銀行への振込手数料が発生します。

たとえばクラウドワークスの場合、楽天銀行が100円、それ以外の銀行は500円です。

1回あたりの手数料はそこまで高くありませんが、出金するたびに手数料を払っていると、年間で最大6,000円も損してしまいます。

これを可能な限り最小限にしたいなら、報酬をまとめて出金しましょう。

例)クラウドワークスを利用する場合

以下の3つから好きな出金方法を選ぶことができます。

- 随時出金方式:締日時点で未出金額が1,000円を超えたら自動的に出金

- 50,000円以上出金方式:締日時点で未出金額が50,000円を超えたら自動的に出金

- キャリーオーバー方式:出金方法の変更がない限り、自動的に出金を繰り延べ

クラウドソーシングサイト経由の仕事がそこまで多くない人や、受注額が小さい人におすすめの方法です。

やりすぎには要注意!正しく節税・節約しよう

手元に残るお金が増えること、そして支払うべきお金が減ることは嬉しいものですが、やりすぎには注意が必要です。

たとえば「経費として計上できるから……」と好き放題に買い物をすると、結局は浪費につながりかねません。

また課税所得が下がりすぎることでローン審査などに通りにくくなったり、場合によっては税務調査が入ったりする可能性も……!

正しく節税・節約して、お金と上手に付き合っていきましょう!