たとえば育児をしながら、あるいは学校に通いながら。時間的な制約があるフリーランサーはフルタイム勤務レベルの報酬を受け取るのはなかなか難しいもの。

税金や社会保険料の負担を考慮すると「扶養の範囲で働く」という選択肢に行き着きます。

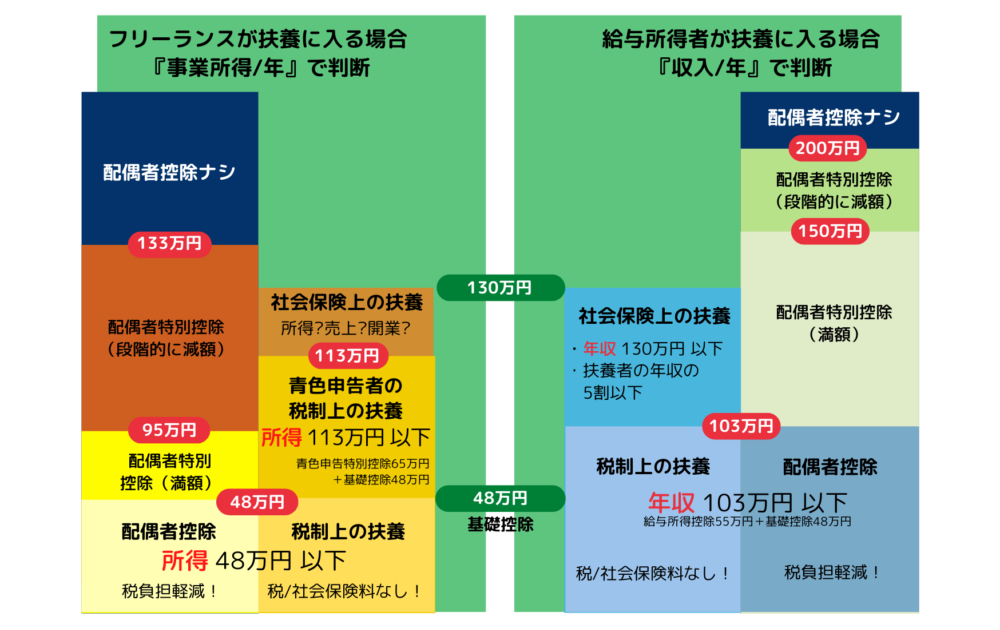

扶養に入れるか否かは年間の収入(所得)額によって決まります。一般的には、開業届提出や青色申告をしているか否かは扶養と関係ありません。

収入の条件さえ満たしていれば、基本的にフリーランスも扶養に入ることができるのです。

今回は扶養の仕組みや収入のボーダーラインなどを中心に、扶養に入ろうと考えているフリーランスが理解しておきたいポイントを解説します!

扶養に入るメリット

扶養に入るメリットは、金銭的な負担が軽減されることです。

- 扶養する人(扶養者):扶養控除を受けられる=住民税・所得税の負担が軽くなる

- 扶養される人(被扶養者):社会保険料の支払いが免除される

扶養に入ると被扶養者の所得が制限されるものの、こうした恩恵を受けることができます。

夫婦の場合、夫の収入を主軸に生活するなら夫が扶養者、妻が被扶養者となります。子どもの収入を軸としているなら子どもが扶養者、親が被扶養者です。

扶養の種類

扶養にはいくつかの種類があり、扶養者との関係性や被扶養者の年収によって適用される内容が異なります。

年収のボーダーライン

○万円の壁

年収のボーダーラインとなる金額は、一般的に「〇円の壁」という言葉で表現されており、耳にしたことがある人も多いでしょう。

ここからはこの壁(ボーダーライン)ごとに、適用される内容を解説していきます。

103万円の壁

〜税制上の扶養〜

https://unsplash.com/photos/Jr8byYZmTTU

実は「年収103万円」というボーダーラインが適用されるのは、被扶養者=給与所得者の場合です。

被扶養者=フリーランスの場合、事業所得48万円※がボーダーラインになります。

※総売上額から経費をマイナスした金額

ボーダーラインを越えない範囲で働いた場合、どんな恩恵があるのでしょうか。

- 扶養者は控除が適用されて所得税が減る

- 被扶養者は所得税負担なし

扶養者・被扶養者それぞれにメリットがあるのです。

扶養者のお得ポイント〜控除が適用される〜

被扶養者の年収が103万円以下(フリーランスは所得48万円以下)の場合、扶養者は「扶養控除」「配偶者控除」を受けられます。

控除額を年収から差し引くことで、扶養者の課税所得が下がり、扶養者が支払う所得税が少なくなるのです。

「年収−必要経費−控除額」で算出される課税対象の個人所得。これに税率をかけて所得税が決まる。

控除額は扶養者との関係性で決まります。

①被扶養者が自身の配偶者

「配偶者控除」が適用されます。

控除額は38万円(配偶者が70歳以上なら48万円)です。

②被扶養者が16歳~18歳、または24歳~69歳

この年齢に当てはまる被扶養者は、「一般の控除対象扶養親族」と呼ばれます。

控除額は最大38万円です。

③被扶養者が19歳~23歳

この年齢に当てはまる被扶養者は、「特定扶養親族」と呼ばれます。

控除額は最大63万円です。

④被扶養者が70歳~

この年齢に当てはまる被扶養者は、「老人扶養親族」と呼ばれます。

同居している場合は最大48万円、別居している場合は最大38万円の控除を受けることができます。

被扶養者のお得ポイント〜所得税がかからない〜

被扶養者がフリーランスの場合、事業所得(総売上額から経費をマイナスした金額)が48万円以下なら、被扶養者本人に所得税がかかりません。

「48万円」という金額は、納税者全員一律で適用される「基礎控除」額です。

年間の所得が基礎控除額48万円以内に収まっていれば全額控除となり、その年の課税所得はナシ、とみなされます。

被扶養者の所得が48万円以下なら、扶養者は控除を受けられてお得! 本人も税負担が減ってお得! というわけです。

ちなみに「103万円」という金額は、給与所得控除55万円+基礎控除48万円=103万円で算出されています。

130万円の壁

〜社会保険上の扶養〜

https://unsplash.com/photos/3DS6EBOsv7U

社会保険上の扶養に入っていると、被扶養者は社会保険料を負担せずに保障が受けられますが、収入がボーダーラインを超えると扶養から外れることになります。

給与所得者の場合は「年収130万円以下」かつ「年収が扶養者の半分以下※」であることが条件です、

フリーランスも概ね「130万円」が基準になりますが、金額だけを見るのではなく、扶養者が加入している健康保険組合の規定を確認する必要があります。

- 年間売上−経費(所得)が130万円以下?

- 年間売上(収入)が130万円以下?

130万円の計算方法は健保組合によって異なるため「一般的には」で片付けるのはハイリスクです!

※被扶養者が同居親族の場合

150万円の壁

〜もうひとつのボーダーライン〜

https://unsplash.com/photos/NK-N6coeI5Y

次の壁は「150万円」です。

年収130万円を超えたからといって、すぐに税金や社会保険料の負担が増えるわけではありません。

扶養者が自身の配偶者であれば、扶養者に配偶者特別控除が適用されます。

この控除は、一定の収入を超えると段階的に減額される仕組みを取っているのが特徴です。

- 給与所得者:年収150万円

- フリーランス:事業所得95万円

これが配偶者特別控除を満額受けられる上限額です。

この年収を超えると、その金額に応じて配偶者が受けられる控除の額は段階的に減っていきます。

最終的なボーダーラインは以下の通りです。

- 給与所得者:年収201万円

- フリーランス:事業所得133万円

この額を超えると配偶者特別控除の適用外になり、扶養者は控除を受けられません。

結局、いくらまで稼いでいいの?

扶養の種類、そしてボーダーラインになる年収額は把握できたものの……。

結局のところ、フリーランスはいくらまで稼いでいいのでしょうか。

改めてまとめてみましょう!

自分自身の税負担がないのは

所得48万円以下

https://unsplash.com/photos/jkwWCG6wYcI

- 所得税負担ナシ

- 社会保険料負担ナシ

- 扶養控除で家計全体の税負担軽減

- 青色申告被扶養者は所得上限113万円!

社会保険料がかからないのはもちろん、自分自身の所得税もかかりません。

さらに扶養者は扶養控除を受けられるため、家庭全体の税負担も軽くなります。

この48万円は「所得」、つまり経費や控除額(基礎控除以外)を引いた後の金額です。

青色申告をしているフリーランスは「青色申告特別控除」として最大65万円の控除を受けられるため、所得上限は変わってきます。

被扶養者が青色申告をしている場合の所得上限

基礎控除48万円+青色申告特別控除65万円(最大)=113万円

経費を除く純粋な「儲け」の上限が113万円です。

社会保険料を負担しなくていいのは

年収130万円以下

https://unsplash.com/photos/F6clvre8fGg

- 所得税は支払う

- 社会保険料はナシ(の可能性が高い)

フリーランスは所得48万円を超えると所得税の支払いが発生しますが、年収が130万円を超えなければ社会保険料の負担はありません。

ただし先述した通り、年収の定義は扶養者が加入している健康保険組合によって異なります。

規定によっては、そもそも個人事業主だと扶養に入れない場合も…。

- 事業所得130万円以下ならOK

- 事業売上130万円以下ならOK

- 開業している人はNG

- フリーランスはNG 等…

規定を確認せずに仕事を続けると、実は扶養から外れていて社会保険料の支払いが必要だった! ということになりかねないため、注意が必要です。

扶養から外れていることが後で発覚すると、外れた時点まで遡って保険料を支払う必要があります! 場合によってはかなりの出費に……。

扶養者にメリットがあるのは

所得133万円以下

- 被扶養者は目立ったメリットなし

- 扶養者は配偶者特別控除で税負担軽減

一般的に、被扶養者の年収が130万円を超えると社会保険上の扶養から外れ、自分で保険料を支払わなければなりませんが、年間所得133万円以内であれば扶養者に配偶者特別控除が適用されます。

ただし配偶者特別控除を満額受けるには所得95万円以下に抑える必要があり、95万円超〜133万円の範囲で段階的に控除額が減額されます。

つまり、133万円ギリギリに所得を抑えても、控除額は高くないということですね。

例)被扶養者フリーランスの所得が130万円超〜133万円・扶養者の所得が900万円以下

配偶者特別控除額:3万円

例)被扶養者フリーランスの所得が130万円超〜133万円・扶養者の所得が900万円超〜950万円以下

配偶者特別控除額:2万円

ただし、青色申告を行っている被扶養者は別枠!

青色申告特別控除が受けられるため、198万円が所得上限です(経費分は除く)。

- 被扶養者の所得

売上268万円−経費70万円=198万円 - 青色申告特別控除適用

所得198万円−控除65万円=133万円 - 配偶者特別控除額

3万円(所得133万円として判定する)

気にすべきは被扶養者の収入だけじゃない?!

扶養に入る場合、被扶養者の収入額に気を配るのはもちろんですが、同時に注意すべき点があります。

実は被扶養者の収入がボーダーラインを超えていなくても、扶養者の年収が一定額を超えてしまうと扶養控除を受けられなくなってしまうのです。

扶養控除が適用される年間所得額には、いくつかの段階があります。

- ①900万円以下(1,120万円以下)

- ②900万円超~950万円以下(1,120万円超~1,170万円以下)

- ③950万円超~1,000万円以下(1,170万円超~1,220万円以下)

- ④1,000万円超(1,220万円超)

(カッコ内は、扶養者の収入が給与所得のみの場合の収入額)

①に当てはまれば、扶養控除額への影響はありません。

②③は金額こそ下がるものの、まだ扶養控除を受けることができる年収です。

④に当てはまってしまうと、扶養控除を受けることができなくなってしまいます。

扶養に入るデメリットはあるの?

扶養に入るということは、1年間に稼げる金額に上限ができるということ。

つまり最終的には、働き方の制限に繋がるのです。

フリーランスの場合、積極的に仕事に取り組むほど新たな案件の依頼が入りやすく、また単価アップもしやすく、当然収入が増えていきます。

時間的余裕があり、どんどん案件を引き受けてステップアップしたくても、売上を抑えるために断らざるを得ない場合も……。

頑張ったら頑張っただけ収入がどんどん伸びていく、というフリーランスのひとつのメリットを享受できないのは、扶養に入るデメリットのひとつかもしれません。

副業フリーランスはどのように計算すればいい?

たとえばアルバイトとフリーランスの掛け持ちのように、給与収入と事業所得の両方がある場合は、どのように計算すればよいのでしょうか。

まず給与収入に対しては、必ず給与所得控除が適用されます。

控除額は収入に応じて異なりますが、たとえば年収が162.5万円以下であれば控除額は55万円です。

続いて事業所得ですが、青色申告特別控除のほかに、経費分をマイナスすることも可能!

扶養の判定金額

A+Bで判断!

A:給与収入-給与所得控除

B:事業所得-経費-控除額

A+Bが48万円以下であれば扶養控除/配偶者控除が、133万円以下に収まれば配偶者特別控除が適用される、ということです。

結局、どっちがお得なの?

扶養内で働くフリーランスの多くが、「このまま扶養内で働いた方が得なのか、扶養から外れて年収アップを目指した方が得なのか」と悩んだことが一度はあるでしょう。

年金や健康保険料は居住地域や年度によって異なるものの、一般的に扶養から外れると年間で約20万円ほど支出が増える可能性があります。

これに加えて、もし配偶者が勤務先から「扶養手当・配偶者手当」などの手当を支給されていた場合、これも0になる※かもしれません。

※手当の支給条件が「扶養している家族/配偶者がいること」だった場合

手当額が1ヶ月あたり1万円だったとしても、年間で12万円の収入を失います。

扶養から外れたら家計の負担増の可能性アリ!

- 【支払増】社会保険料:年間で約20万円

- 【収入減】扶養手当・配偶者手当:年間で12万円(月1万円を想定)

家計全体での負担は年間約 30万円 増!

扶養から外れた場合、大きな負担になるのが社会保険料です。

扶養を外れて働くなら収入も増えるから大丈夫、ということはなく、場合によっては「働き損」の状態に陥ります。

働き損とは

働き損は、扶養を外れた後の手取り額が、外れる前の手取り額を下回る現象です。

おおよその所得が130万円超〜150万円の場合によく見られます。

社会保険の扶養をギリギリ外れた場合・ギリギリ外れなかった場合を例に比較してみました。なお、あくまで金額は目安です。

例)被扶養者の所得が134万円だった場合(金額は目安)

社会保険料20万円(−)

所得税4万円(−)

所得134万円−保険・税24万円=手元に残るお金110万円

例)被扶養者の所得が130万円だった場合(金額は目安)

社会保険料ナシ(±)

所得税4万円(−)

所得130万円−税4万円=手元に残るお金126万円

※住民税は加味せず

左側は4万円多く稼いでいますが、手元に残るお金は16万円少ないことが分かります。

つまり、所得が130万円をギリギリ超える程度(社会保険の扶養外)の場合は、むしろ所得130万円以下のときよりも手取り額が減ってしまうということです。

130万円を超えないように仕事量を調整し、扶養内で働く方が結果的にお得ということになりますね。

働き損を回避するには「ガツンと稼ぐ」

- 扶養を外れて手取り額を増やしたい!

- 新規案件で大幅に収入が増えそう!

こうした方々は、年間所得160万円(経費を除く)以上を目指せば手取り額を増やせる可能性が高いでしょう。

※健康保険料や配偶者の扶養手当など条件によって異なるため目安です。

日頃からご自身の所得額を確認するクセをつけておきましょう!

自分、そして家族のスタイルに合う選択を

扶養内で働くことは、フリーランス本人だけでなく家族にもメリットがあることです。

扶養を外れて年収アップを目指すのか、調整しながら扶養内で働くのかは、自分自身や家族のスタイルに合わせて選ぶことが大切ではないでしょうか。